データ・マネージメント・サービス第1部

エバンジェリスト 上坂 明

こんにちは。データ・マネージメント・サービス、エバンジェリストの上坂です。

さて、本日は「

ESG

投資」をテーマに書かせて頂きます。まず、

ESG

とは以下

3

つの観点の頭文字を取り、総称して呼ばれるものです。

・ E nvironment(環境 )

・ S ocial(社会)

・

G

overnance(企業統治・ガバナンス)

投資先企業の選定プロセスには通常、売上高や利益率などの財務情報が尺度となりますが、ESG投資は、財務情報以外に上記3つの観点(非財務情報)を投資判断に組み込む投資手法となります。

ESG

投資が注目されてきた要因は様々ですが、以下が主要因であると考えられています。

1.市場の成熟・飽和により資本が利益を生まない時代の到来、賃金格差による経済的

不平等の拡大により「市場の拡大」から「市場の維持」にマインドがシフト

(資本主義の限界)

2.金融市場の長期安定化志向投資(リーマンショックによる短期志向投資の反省)

3.

ESG

要因が投資リスクと相関関係にある

例:気候変動による農作物の収穫量減少

規制強化(排ガス規制等)により、投資先企業の事業継続が困難となる

経済格差(富の独占)による経済規模の縮小

4.

2015

年の

SDGs(

持続可能な開発目標

)

が採択、およびパリ協定の合意を受け、

投資家がグローバルな環境社会問題の重要性を認識

ESG投資が注目されるにつれ、

ESG

推進を進める企業も増えてきました。

以下はその一例ですが、最近、上場企業の

HP

を見ると事業内容説明や企業活動に、

ESG

の観点に基づく非財務情報の記載を見ることが多くなったと思います。

・二酸化炭素の排出量を〇〇 % 削減し、環境負荷低減へ貢献する。

・誰もが平等に医療を受けることができる社会基盤の整備を目指す。

・当社の〇〇技術を活用し、食料自給率を向上させ、飢え・貧困の無い社会を目指す。

そもそも ESG 投資は「企業の社会的責任( CSR 評価)に基づく社会的責任投資」( SRI : Socially Responsible Investment )が起源と言われ、その歴史は 1920 年代まで遡ります。

SRIはアメリカ、イギリスの教会が、資金投資先として宗教的倫理に反するアルコールやタバコ、ギャンブルなどに関連する企業を投資先から除外する論理投資が始まりでした。

その後、教会以外の機関投資家が武器製造企業や人権問題(発展途上国への過酷な労働)に関連する企業へ圧力をかける手段として活用されるなど、「特定企業への社会の期待を反映する投資手法」として広がりを見せました。

2006年 4 月には「責任投資原則」( PRI : Principles for Responsible Investmen )が国連により提唱されました。これは機関投資家の意思決定プロセスに ESG 課題(環境 / 社会 / ガバナンス)を考慮すべきとした世界共通のガイドラインであり、以下 6 つの原則が提起されました。

<< 責任投資原則( PRI )の 6 原則 >>

1.私たちは投資分析と意志決定のプロセスに ESG の課題を組み込みます。

2.私たちは活動的な(株式)所有者になり、(株式の)所有方針と(株式の)所有慣習に ESG 問題を組み入れます。

3.私たちは、投資対象の主体に対して ESG の課題について適切な開示を求めます。

4.私たちは、資産運用業界において本原則が受け入れられ、実行に移されるように

働きかけを行います。

5.私たちは、本原則を実行する際の効果を高めるために、協働します。

6.私たちは、本原則の実行に関する活動状況や進捗状況に関して報告します。

PRIは

SRI

と理念は近いですが「世界全ての企業が対象である社会問題への対応」、「原則に参加する機関投資家に署名を求めた」

2

点が大きな違いとなります。

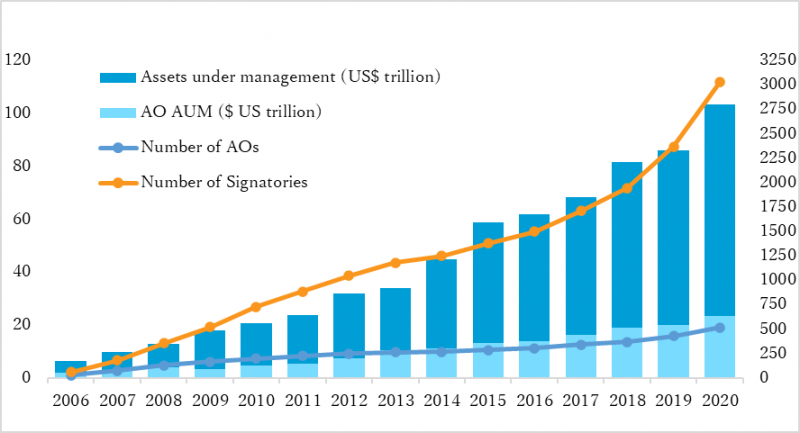

PRIの原則に賛同し、署名した企業は PRI ウェブサイトに掲載されています。同サイトに掲載されている以下図 1 のグラフを見ると、 2020 年時点で約 3000 の投資機関が署名。 2015 年以降は年々大幅に増加しており、 ESG 投資への関心が高まっていることを示しています。

もちろん、署名していないが ESG 投資を行う投資機関、個人投資家は存在しており、このグラフ以上の規模であると考えられています。

※左軸は運用資産 ( 単位:兆ドル ) 、右軸は署名者数を示します。

この PRI 署名を行った機関投資家は責任投資原則 6 の通り、毎年活動内容を報告する義務が生じます。また、 ESG 投資への取り組みが不十分など、姿勢が疑われる場合、除名リスト入りとなり、改善されなければ最悪除名となるケースもあります。

日本での PRI 署名状況ですが、日本の国民年金・厚生年金の積立金を運用する、 GPIF( 年金積立金管理運用独立行政法人 ) が 2015 年に PRI に署名。 ESG 投資を開始すると発表しました。 2018 年末時点での情報 *1 ですが、総資産額は約 1 兆 3 千億ドル。世界最大規模のアセット・オーナーとなっており、この出来事を機に日本でも ESG 投資、 ESG 推進への関心が高まりました。

※外部サイト:ウイリス・タワーズワトソン、『世界トップ 100 のアセット・オーナー』の調査レポートを発表

では、 ESG 投資とは具体的にはどのような投資手法となるのでしょうか。

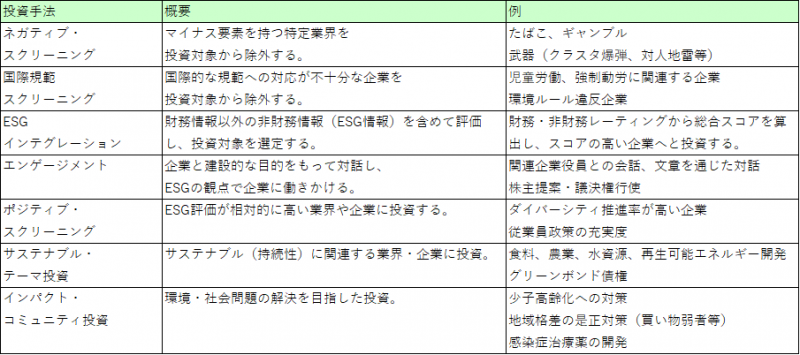

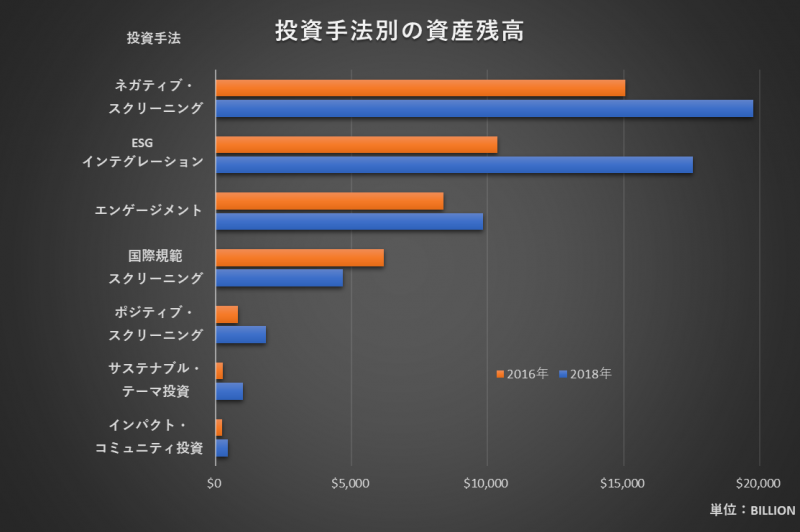

環境保護や社会問題などへの取り組みを考慮して、持続可能な投資を普及するための国際組織である GSIA(Global Sustainable Investment Alliance) の定義では、以下図2の通り、大きく分けて7つの手法に分類されます。図 3 は各投資手法別の資産残高です。

図2.持続可能な投資(サステナブル投資)の定義

図3.投資手法別の資産残高

※外部サイト: GISP Trends Report 2018 より筆者作成

一つ一つの投資手法についての詳細は割愛しますが、ネガティブ・スクリーニング、国際規範スクリーニングは「ネガティブ投資」に分類され、特定の銘柄群を除外する投資手法となります。(前述 SRI の説明で紹介した教会の資産運用手法は、ネガティブ・スクリーニングが該当)

また、図3の通り、最も投資規模が大きいものもネガティブ・スクリーニングとなります。

ここで「持続可能な投資(サステナブル投資)の定義」と記載しましたが、 ESG 投資の定義として「ネガティブ投資・インパクト投資」は該当しないと考えられています。

理由として、 ESG 投資は非財務( ESG )の観点で企業を分析、投資の意思決定プロセスに組み込みます。そのため、分析の前段階で投資対象銘柄を除外するネガティブ投資は ESG 投資ではないと考えられています。

また、インパクト投資はリターンよりも問題解決に向けた投資であり、無償の提供に近い側面を持っています。(双方追及するケースもあり、全てがこの限りではありません)

2020年のトレンドレポートはまだ出ていませんが、新型コロナウィルス流行後の展望として、感染症治療薬開発への投資(インパクト投資)、および従業員の職場環境、社員の安全を推進する企業への投資 ( ポジティブ・スクリーニング投資 ) など、社会課題( S )への投資資産が拡大すると考えられます。

ここまでにご説明した内容を読まれた方は、 ESG 投資は資産運用リスク低減の「守りの投資手法」であるとのイメージを持たれる方も多いかもしれません。しかし、 ESG 投資は「投資」であり、リターンを求めることが基本の原則となります。

そのため、 ESG 課題(リスク)の対応を新たな事業機会の創出や価値創造の場であるチャンスとして捉え、具体的な経営戦略・事業戦略としてのビジョンが明確な企業に投資。このような投資はリスクからプラスαのリターンを得ることを目的とした「攻めの ESG 投資」であると言えます。

「攻めの ESG 投資」を採用する場合、 ESG 投資家が企業の ESG 戦略をより良いものに変えるべく、株主総会前に企業への提案や役員との会話を重ねるケースもあります(エンゲージメントの投資手法)。また、その後の株主総会で決議される議案についても議決権を確実に行使することで、企業のガバナンス( G )を機能させるといった点も考慮されています。

議決権行使と聞くと、日本ではエンゲージメントを「物言う株主」として捉え嫌がる為、なかなか根付きにくいものなのではないかとも考えますが、一方的な主義・主張を押し付けない「相互理解の精神」が重要だと考えます。(エンゲージメントは建設的な会話が目的)

最後に、 ESG 投資は環境変化など 10 年、 20 年先にならなければ分からないものを考慮した投資であり、すぐに成果が見えないなどの課題があります。

しかし、数十年後の未来でも自分たちの子供が同じような利益を得られる環境を維持することは、私たちの責任であり、 ESG 課題への取り組みを投資で応援、または抑制しようという流れが生まれることは、当たり前のことではないかと思います。

最後までお付き合い頂き、ありがとうございました。

また次のエントリーでお会いしましょう。

当サイトの内容、テキスト、画像等の転載・転記・使用する場合は問い合わせよりご連絡下さい。

エバンジェリストによるコラムやセミナー情報、

IDグループからのお知らせなどをメルマガでお届けしています。